Guardiamo la realtà: è difficile smentire il luogo comune dell’italiano evasore fiscale.

I numeri del nostro Paese sono sempre stati storicamente tragici, superando la cifra astronomica di 100 miliardi di euro l’anno. Eppure un lieve bagliore all’orizzonte, un cauto ottimismo viene dalla valutazione del trend degli ultimi anni: dal 2019 l’abnorme soglia è stata abbattuta e il dato è sceso a 99,5 miliardi.

Non festeggiamo, e non addentriamoci nemmeno in dibattiti sulle molteplici concause di questo successo ma, prendendo atto di questo risultato a suo modo storico, diamo il giusto merito al ruolo predominante di una sempre più adeguata ed efficace digitalizzazione fiscale dei sistemi di adempimento e di controllo.

Di come l’Italia sia stata vera e propria apripista in materia di e-invoicing nell’Unione, e di come riceva approvazione e supporto dall’UE in virtù dei risultati indiscutibilmente positivi, abbiamo già scritto (Fatturazione elettronica ed esterometro 2022: le-novità dal 1° luglio).

Oggi ci soffermeremo su un altro paio di importanti passi fatti su questo percorso: l’applicabilità del regime sanzionatorio a tutti i soggetti obbligati a fatturazione elettronica e un nuovo strumento intelligente di monitoraggio fiscale: un algoritmo antievasione.

La strada è ancora lunga e pure ambiziosa, se è vero che il prossimo obiettivo (posto nientemeno che nel PNRR) è la riduzione del gap fiscale dal 18,5% del 2019 al 15,8% entro il 2024. In altre parole: scendere dai 99,5 miliardi del 2019 a circa 80 miliardi entro il 2024.

L’estensione dell’obbligo di fatturazione elettronica 2022

Il 2022 ha tutti gli elementi per diventare una pietra miliare nella storia del contrasto all’evasione fiscale nel nostro Paese. In particolare, il mese di luglio era già stato un importante momento di svolta.

Dal 1° luglio infatti l’obbligo di fatturazione elettronica veniva esteso a diverse categorie di soggetti che fino ad allora ne erano esentate: soggetti rientranti nel regime di vantaggio; soggetti rientranti nel regime forfettario; soggetti che avevano esercitato l’opzione di cui agli artt. 1 e 2 della L. n. 398/1991 (e che nel periodo d’imposta precedente avevano conseguito nell’esercizio di attività commerciali proventi per un importo non superiore a 65.000 euro).

Di conseguenza, gli aspetti sanzionatori di condotte non compliant rispetto a quest’obbligo si andavano estendendo anche a questi soggetti.

Si prevedeva tuttavia un periodo di transitorietà in virtù della specifica agevolazione introdotta dall’art. 18 comma 3 del DL 36/2022: le sanzioni per tardiva fatturazione (art. 6 comma 2 del DLgs. 471/97) non si sarebbero applicate ai nuovi obbligati, per il terzo trimestre del 2022, a patto che questi procedessero a emettere fattura elettronica entro il mese successivo a quello di effettuazione dell’operazione.

Ora, entrati nell’ultimo trimestre dell’anno, per le operazioni effettuate a partire dal 01/10/2022 anche i soggetti in regime forfettario o di vantaggio sono tenuti a rispettare il termine di 12 giorni dal momento di effettuazione dell’operazione per emettere la fattura elettronica (art. 21 co. 4, DPR 633/72).

Mancanze in tal senso comporteranno il rischio di incorrere nelle suddette sanzioni, di importo compreso tra il 5 e il 10 per cento, pari ad un minimo di 250 e fino a 2.000 euro se la violazione non rileva ai fini della determinazione del reddito.

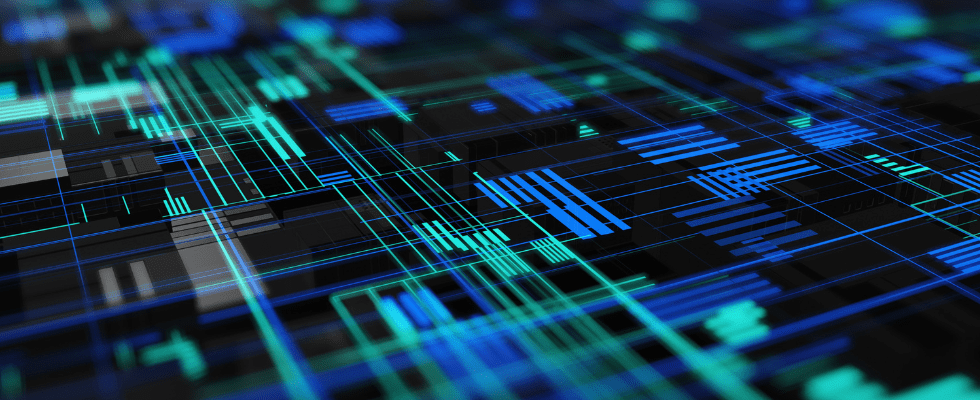

VeRa, l’algoritmo delle verifiche fiscali

Sempre a luglio, ha visto la luce uno strumento estremamente sofisticato e potenzialmente altrettanto efficace (o così ci piace ottimisticamente credere): si tratta dell’Algoritmo per la Verifica dei Rapporti finanziari o più semplicemente VeRa 1.0. Il solo dire “algoritmo” incute paura dell’ignoto, quindi cerchiamo di semplificare i termini.

Sogei (la Società di Gestione Informatica che tra l’altro fornisce noti software all’Agenzia delle Entrate e in generale alla P.A.) ha sviluppato un’intelligenza artificiale che può segnalare anomalie contributive.

Come funziona? L’algoritmo per le verifiche fiscali VeRa incrocia dati dei contribuenti (fatture elettroniche, pagamenti con carte, conti correnti, profili immobiliari e finanziari sono solo una parte di questi) e laddove riscontri un’apparente irregolarità produce liste di “contribuenti anomali”. Se non è orwelliano poco ci manca, si direbbe; ma ci sono delle specifiche da fare.

VeRa lavora su dati mantenuti anonimi (“pseudo-anonimizzati”): questo è valso anche il benestare del Garante della Privacy. Inoltre, l’attività è in ogni caso strumentale ad un’azione “umana”, poiché in ultima istanza è la Guardia di Finanza a intervenire sulle suddette liste per approfondire l’indagine di casi specifici. Ed è in questo intervento umano che risiede un fondamentale elemento di garanzia: davanti a un algoritmo nato ieri, fallibile per “inesperienza” soprattutto quando lavora su dati non sempre reali o sinceri, diventa imperativo evitare infondate disavventure fiscali a contribuenti virtuosi.

In ogni caso, VeRa è estremamente migliorabile in quanto “intelligenza artificiale”: il tempo e l’esperienza consentiranno di sviluppare un machine learning sempre più centrato e preciso nell’inquadrare situazioni potenzialmente critiche.

E così, a strumenti praticamente consolidati (fattura elettronica, precompilazione dei modelli, sistema di trasmissione giornaliera dei pagamenti elettronici…) si aggiunge VeRa, il più recente ma certo non l’ultimo passo verso una marcata digitalizzazione del sistema fiscale. Il sistema ha i numeri per essere valido, il tempo dirà se saprà continuare a essere efficace in termini di lotta all’evasione.

Nessun commento